Итоги мая 2024 года. Новый эмитент в моём портфеле, накопление кэша на счетах, а также поступление дивидендов/купонов

Всех приветствую. На календаре 1 июня, лето подкралось незаметно, но мне не до шашлыков/солнечных ванн, ибо работа и, конечно, я подготовил для вас ежемесячный отчёт по инвестициям (отчёт прекрасно дисциплинирует меня и помогает идти к поставленной цели). Напомню вам, что в отчёт входят заметки по моим финансам, инвестициям, лайфхакам с деньгами, плюс щепотка финансовой грамотности.

Стратегия инвестирования

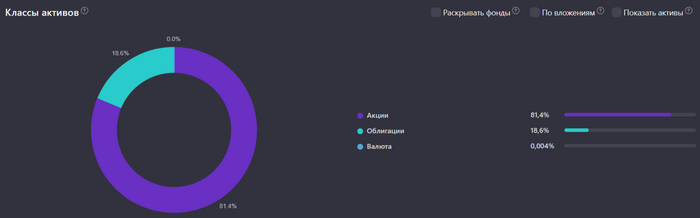

В будущем я хочу обрести финансовую независимость и как можно быстрее, в этом мне поможет фондовый рынок, а точнее денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (средние траты в 2024 г. составляют - 170000₽, в 2023 г. - 129000₽, такая существенная разница объясняется тем, что в начале года я делал ремонт детской комнаты, автомобиля и оплатил коррекцию зрения), но все мы по сути максималисты, если будет больше - я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты). Каждый месяц я соблюдаю доли в своём портфеле:

80% Акций

20% Облигаций

Покупаю дивидендные акции РФ, но не забываю про перспективы роста компании, поэтому изучаю отчётности эмитентов, дивидендную политику, корпоративные события и на основе своих решений приобретаю нужные мне финансовые активы (акцентирую внимание на принятии своего решения, вы должны быть в ответе за свои финансы, а не эксперты и т.д.). Меня также интересуют корпоративные облигации, пока ключевая ставка высокая можно приобретать среднесрочные.

Складирую свободный кэш на непредвиденные расходы или покупку акций на жёстких просадках. Деньги держу на накопительном счёте (интересует счёт с начислением % на каждый день, сейчас использую 1 счёт).

Инвестиции

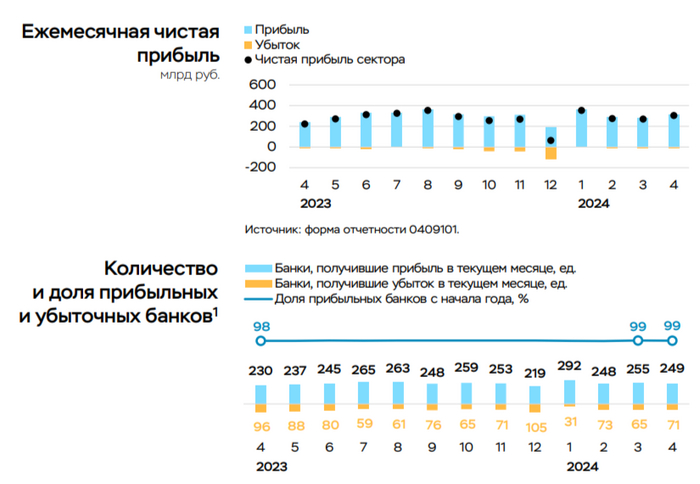

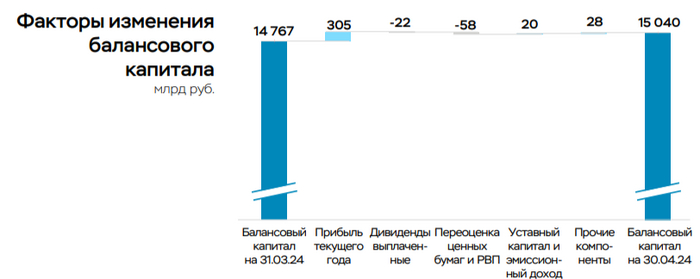

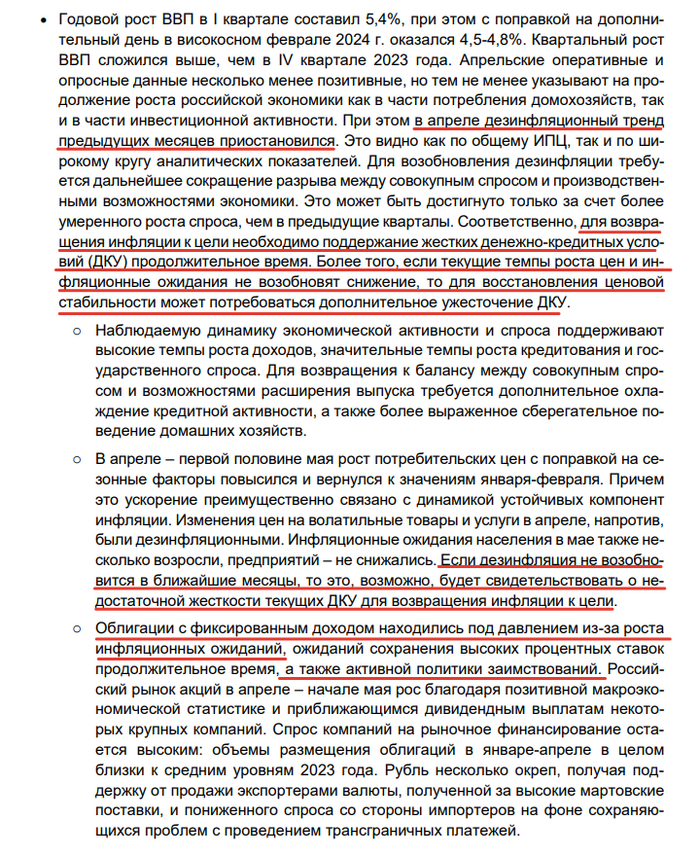

Моя задача для начала заполнить ИИС (ежемесячно 33400₽, чтобы получить максимальный налоговый вычет), после этого остатки идут на БС, конечно, не забывая при этом пополнять накопительные счета. В этом месяце выходил на биржу за покупками 1 раз, из-за множества проинфляционных факторов и малого количества годных идей на рынке. Как итог, к концу мая индекс IMOEX опустился ниже 3250 пунктов, а ключевую ставку на июньском заседании могут поднять на 2-3%, поэтому среднегодовая доходность портфеля уменьшилась - 19% (тело акций и облигаций снизилось). За этот месяц я произвёл 3 действия по своему портфелю, считаю, что сделал +/- всё правильно:

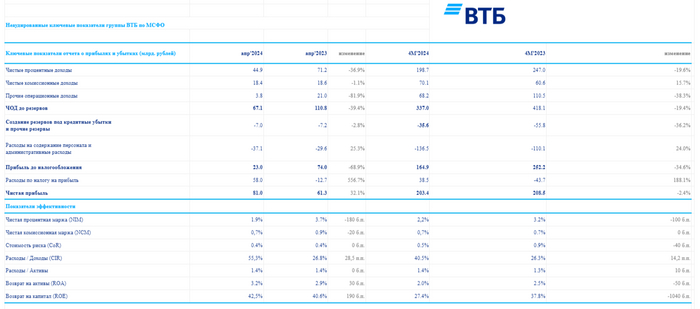

⛴ Я продал пакет НМТП, писал об этом в своём блоге, если коротко,то триггеров для роста нет, CAPEX увеличился, а див. выплаты консервативны и навряд ли изменятся (сделка принесла 27,8% доходности). На данные деньги приобрёл Совкомфлот, недавно разбирал его отчёт и рассказывал, почему сделал ставку на данный актив, если коротко, то двухзначная див. доходность, прибыль идёт в валюте (защита от девальвации), % по депозитам позволяют гасить % по кредитам (денежная позиция весомая) и цены на фрахт, пока позволяют генерировать сверх прибыль. Да, акции СКФ упали на 5% после моей покупки, но тот же НМТП упал на 20%, при этом див. доходность НМТП 7,2%, а у СКФ 9% (13% совокупная).

📉 В этом месяце я завёл 34000₽ на ИИС и купил фонд ликвидности, остальное пристроил на накопительный счёт. С учётом ускорившейся инфляции я перестал приобретать облигации, жду июньское заседание по ключевой ставке. Идей на рынке было мало, по хорошим ценам, но наступила коррекция, и после июньского заседания начну рассматривать эмитентов.

Приобрёл акции/фонд: СКФ, LQDT

Получил дивиденды/купоны от: ЛУКОЙЛА/Евротранса, ТГК-14, Делимобиля И Самолёта

На накопительный счёт отправил 66000₽ (свободный кэш).

Итого сумма инвестиций: 100000₽, норма сбережений составила 41%

Финансы

Закончилась повышенная ставка по накоп. счёту в ВТБ (16% на первые 3 месяца, начисление % ежедневно, дальше 12%, если вы зарплатный клиент и тратите 10000₽ в месяц), возвращаюсь в ДОМ.РФ (ставка 14,7% годовых, начисление % ежедневно, каждые 3 месяца можно открывать новый счёт, значит каждый раз получать повышенную ставку). Кто желает больших % в консервативных инструментах, то вам на Финуслуги, сейчас там проходят акции (до 20% если открываете впервые) - вклады дают увесистые % (с моим промокодом можете получить до 4000₽ сверху, промокод - RF7ADHDFX). За апрель заработано 2500₽ кэшбэка, категории были не ахти, использовал 2 банка в получении каши Альфа-Банк и Тинькофф.

Что по развитию и жизни?

🗣 Канал на ютубе начинает набирать обороты. Скоро отправлюсь в командировку, поэтому не теряйте в мае. Стараюсь следить за здоровьем и умственной активностью, так сказать поддерживать своё долголетие, провожу время с сыном и получаю самые бесценные эмоции.

🗣 Прослушиваю книгу: Таинственные Маги Рынка (Джек Швагер).

🗣 Телеграмм-канал продолжает планомерный рост и сейчас насчитывает 5170 подписчиков, в нём идёт активное обсуждение инвестиционных тем, финансовых лайфхаков и задушевные беседы других частных инвесторов.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor